Leto 2020 je od vlagateljev zahtevalo jeklene živce. Pandemija koronavirusa je v začetku leta poskrbela za opazne in hitre padce tečajev predvsem delniških naložb. Na srečo so bili le-ti relativno kratkotrajni, saj se je že v drugi polovici marca, ko je pandemija v Evropi in ZDA šele dobivala zalet, zgodil močan odboj navzgor, tako da leto 2020 navkljub pandemiji z vidika donosnosti na kapitalskih trgih še zdaleč ne bo slabo, kaj šele katastrofalno.

Razkorak med realnim sektorjem in kapitalskimi trgi

Izrazit in hiter odboj delniških tečajev je zmedel marsikaterega vlagatelja. Kako so se lahko tečaji delnic tako hitro in opazno pobrali, ko pa smo tekom leta brali številne napovedi analitikov in institucij o znatnih padcih bruto domačega proizvoda (BDP) številnih držav? Odgovor na to vprašanje, ki je pomembno tudi za pričakovanja glede prihodnjih gibanj tečajev finančnih instrumentov, je bolj preprost, kot si marsikdo predstavlja.

Empirične študije namreč kažejo, da med donosnostjo (lastniških) vrednostnih papirjev in stopnjo rasti BDP ni praktično nobene povezave. V najboljšem primeru je le-ta izredno šibka, pri čemer vključuje tudi časovni odlog. Donosnost finančnih instrumentov napoveduje prihodnjo (kratkoročno) rast BDP. Razlog za ta časovni odlog se skriva v sami definiciji notranje vrednosti finančnega instrumenta oziroma BDP. Ta vrednost delnice je namreč enaka sedanji vrednosti prihodnjih dobičkov, pri čemer je ključnega pomena to, da gre za dobičke v neskončno prihodnost. Vrednost BDP pa ni nič drugega kot vrednost končnih proizvodov in storitev nekega gospodarstva v določenem obdobju, običajno v letu dni. Padec tečajev delniških naložb tako v delu nakazuje, da bo prišlo do padca ali upočasnitve rasti BDP, ravno nasprotno pa nakazuje njihova rast. Upoštevaje dodatno, da so za vrednost delnic ključnega pomena dobički v neskončno prihodnost, posamezno (slabo ali dobro) leto – tako na gospodarskem (BDP), kakor tudi na korporativnem področju – ni odločilno za pričakovano donosnost, odločilna je namreč dolgoročna prihodnost oziroma dolgoročni rezultati poslovanja. S tega vidika je potrebno pogledati tudi na naložbene priložnosti v letu 2021. Gospodarske razmere bodo v prvi polovici leta 2021 gotovo še pod vplivom zapor dejavnosti in posledično zelo skromne. A to ne pomeni nujno, da bodo donosnosti finančnih instrumentov podpovprečne ali negativne. Začetek cepljenja proti koronavirusu ter preprosto dejstvo, da nas s koledarskega vidika vsako leto obišče tudi z zdravstvenega vidika bolj ugodno toplo vreme, sta namreč elementa, ki lahko poskrbita, da bosta leto ali dve slabših gospodarskih okoliščin le kratkoročna negativna nihaja v sicer neskončni časovni vrsti prihodnjih dobičkov družb.

Vrednotenja…

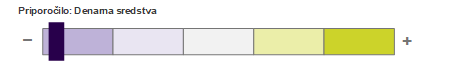

Pri sprejemanju osnovne odločitve, katerim osnovnim vrstam premoženja – denarna sredstva (vezani depoziti), obveznice in delnice, se splača v letu 2021 izpostaviti bolj in katerim manj, ne moremo mimo izhodišč, ki jih predstavljajo predvsem trenutna vrednotenja oziroma potencialne donosnosti. Začenši z najbolj varno naložbeno kategorijo, kratkoročni vezani depoziti, lahko ugotovimo, da v prihodnjih 12 mesecih vlagatelj lahko v povprečju računa na približno ničelno nominalno donosnost (0-0,1 %). Upoštevaje pričakovano inflacijo v Sloveniji v letu 2021 na ravni 1,5 % to pomeni, da bo vlagatelj svoje premoženje s tako naložbo oplemenitil realno za približno -1,5 %. Iz bankovca za 100 EUR bo v enem letu realno »ostalo« le 98,5 EUR.

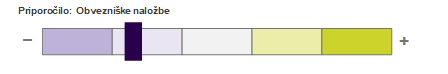

Nič kaj bolj spodbudna niso izhodišča pri dolgoročnih varnih obveznicah. Pričakovana donosnost do dospetja 10-letne nemške državne obveznice recimo na letni ravni nominalno znaša -0,6 %, slovenske pa -0,2 %. Po upoštevanju pričakovane slovenske inflacije v 2021 bosta omenjeni relativno nizko tvegani naložbi ustvarili realno donosnost med -1,7 % in -2,1 %. Pomik naprej po lestvici tveganosti nas pripelje do podjetniških obveznic. Pričakovana donosnost do dospetja košarice evrskih podjetniških obveznic naložbenega razreda s povprečno dospelostjo slabih 6 let znaša nominalno med 0,2 % in 0,3 % oziroma realno z vidika slovenskega vlagatelja med -1,1 % in -1,2 %. Za boljši rezultat pri naložbah na podjetniškem parketu v letu 2021 bi bilo potrebno opazno poslabšanje gospodarskih razmer, ki bi pripeljalo do dodatnih nepričakovanih ukrepov centralnih bank (npr. dodatno odkupi obveznic in nižanje obrestnih mer), čemur pa v letu 2021 pripisujemo le manjšo verjetnost.

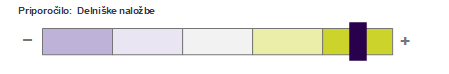

Zadnji segment med osnovnimi kategorijami naložb predstavljajo delnice. Od košarice delnic globalnih družb si vlagatelj v letu 2021 lahko obeta 2,1 % pričakovano dividendno donosnost. Vrnitev v »normalno« življenje v drugi polovici leta 2021 in s tem zagon panog, ki so v času zapor zaradi omejitev utrpele največ škode, okrepitev potrošniškega zaupanja, ob tem pa še visoke fiskalne in monetarne spodbude kot blažilca morebitnega zastoja pri gospodarskem okrevanju so elementi, ki bodo po naši oceni pozitivno vplivali tudi na rast tečajev delniških naložb, s čimer bodo izhodiščno dividendno donosnost, ki že sama presega pričakovano inflacijo, le še okrepili. Ocenjujemo, da bo element kapitalske apreciacije sicer zmeren, saj vrednotenja delniških trgov niso izrazito ugodna (razmerje med ceno in pričakovanim dobičkom na delnico povprečnega globalnega podjetja za leto 2021 znaša 19), a so vseeno daleč od nivojev, da bi jih že lahko označili za balon.

….in TINA

Zgoraj opisana izhodišča kažejo, da je nabor naložbenih kategorij oziroma alternativ, s katerimi lahko vlagatelj v letu 2021 realno oplemeniti svoje prihranke, zelo omejen. Vlagatelji, ki bodo želeli svoje premoženje realno povečati, bodo morali v letu 2021 poseči po tveganih naložbah (delnicah).

V družbi ocenjujemo, da delnice kot najbolj tvegana naložbena kategorija na absolutni ravni niso najbolj ugodno vrednotene, so pa v primerjavi s preostalimi osnovnimi naložbenimi kategorijami (državne in podjetniške evrske obveznice ter denarna sredstva oziroma vezani depoziti) opazno bolj ugodno vrednotene, zato smo jim s taktičnega vidika za leto 2021 bolj naklonjeni kot obveznicam in vezanim depozitom.

Avtor: Rok Keber, CFA, direktor sektorja nadzora nad tveganji, NLB Skladi, d.o.o.

Povezava do celotne publikacije je dostopna tukaj